在8日格隆汇举办的《决战

港股·2017海外

投资系列峰会》上,但斌先生分享了他25年来的投资感悟。

演讲有点长,

基金君给大家理了一下重点:

1. 投资比的是谁看得远、看得准、敢重仓、能坚持。

2. 未来中国的经济发展比美国还好,未来所有龙头行业都会有表现,特别是有中国传统文化的企业。

3. 中国能突破中等社会陷阱,毕竟全世界没有像中国这样的国家14亿人把赚钱当信仰。在和平年代,中国人创造的财富是非常巨大的,在中国做投资和财富管理是一个非常幸运的事。

4. 投资最难的事情之一,是以更高的价位买以前卖掉的

股票。

5. 为什么在2015年股灾时曾卖出90%茅台:以前伤的太重,我们是管理基金的,不

止损产品就得清盘。

6. 很多中国人靠错误的理念赚了很多钱,但我每一次

投机都失败。而只要从企业出发一般是没问题的。

7. 投资要特别注重风控,如果房地产波动也像股市一般,跌幅也达50%,地价跌20%,而且持续3到5年,我估计许家印会破产,王健林会破产。

8. 为什么有人炒股赚了100倍还跳楼自杀了?因为只买了100股,辜负了这个时代。

9. 茅台的商业模式很简单,中国只要白酒文化不变,赤水河的水还在流淌,当地糯米高粱还在生长,那么茅台依旧会是一家值钱的好公司。

10. 投资腾讯一定要站的比马化腾还远,因为马化腾一路在卖。仰视企业家很难赚钱,作为投资人一定要独立思考,你的思想没有禁区,你一定是要跟企业家一样的角度甚至比他更高才能赚钱。

以下为演讲实录:《穿越时间的河流,静待玫瑰盛开》我是25岁从业,现在到了50岁,25岁、30岁、35岁、40岁、45岁、50岁,我觉得每隔5年,对投资的理解都不一样,我今天跟大家分享的只是我从业以来对投资的体会和理解,有不对的地方请大家多多包含。

投资比的是谁看得远、看得准、敢重仓、能坚持我先给大家分享一下我对中国和全世界的看法。因为我觉得做投资最关键的一点是什么?就是你现在所处的角度,你所站的位置到底是在世界的哪一个位置?

在过去,比方说我在2007年读中欧EMBA的时候,有一个很著名的教授给我们上课,罗列了一堆的数据给了一个很悲观的结论。当时我向那个教授提问,按你的分析和逻辑,中国有没有未来?他斩钉截铁地说没有。今天我们看到沈老师(沈高明)和巴老师(巴曙松)谈到对中国经济的分析都感觉不错,但是如果一个很著名的教授在2007年的时候告诉你中国没有未来的话,我们班90%的同学是企业主,那是不是要把自己的企业卖掉,把房子卖掉移民?如果那时你卖掉企业、房子离开中国,十年后的今天是否会非常遗憾?所以我们说投资比的是谁看得远、看得准、敢重仓、能坚持。

我们知道2008年发生了两件事,一个是奥运会,另一个就是席卷全球的金融危机,如果你身处2008年你会怎么想?2008年的时候我们的总理说过一句话,2008年是中国经济有史以来最艰难的一年;2009年我们总理又说过一句话,2009年是本世纪以来中国经济以来最艰难的一年;2010年他又说过中国经济怎么难……回过头看,就是年年难过年年过,年年过的都不错。

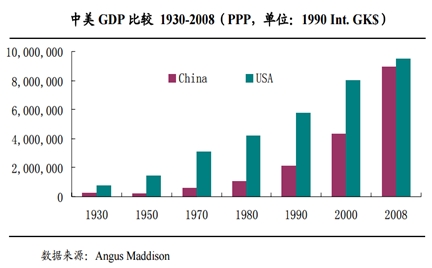

看好未来中国经济发展我们回顾来看,这是中国最黄金的一段时光。你在2007年或2008年全球金融危机的时候,在最难的时候你对中国的看法,这个很重要,所有的投资都取决于你的眼光。我们说中国这一段时刻类似于美国的哪一个时刻?我用两个人做比较。1912年摩根说过,做空美国是会破产的。你看美国在全世界的经济占比是一个上升期,

巴菲特1956年开始做投资,处于美国经济占全世界的比重上升并将往下行的过程。我们中国目前应该是横跨了两个时代,甚至是第三个时代,我们中国是处于这样一个上升的结果。

中国就是处于这样的大背景下,到2025年前后中国经济规模会超越美国,成为全世界最大的经济体。到2050年中国经济规模会是美国的两倍,所以总的来说,在这样的国家里面做投资是非常幸运的,而且在有记载的历史当中,中国90%的时间是全世界最大的经济体。

所以在这样的国家里面理当有很多的企业比美国表现的更出色。我从业25年,这个图片里有一家公司,表现的比美国的苹果、谷歌、微软、亚马逊、Facebook还好,是哪一家公司?网易。网易是我从业25年我看到曾经尝试去做的一支股票,这个股票涨了2600倍,可惜的是这些真正最好的、体现中国经济发展的最出色的公司是在美国、香港上市的,我们中国的投资人错失了一代互联网的投资机会。但这些公司体现了中国的活力,体现了这样一个长期的大背景战略。

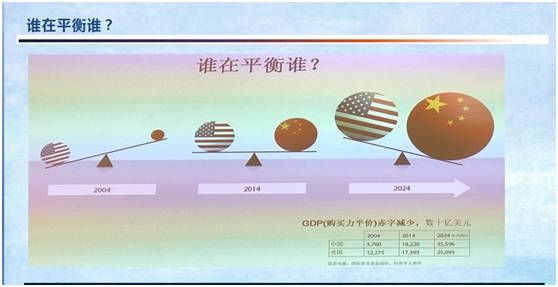

这个图是我两个月前在哈佛商学院我们一个教授做的,他的资料上说他曾经当过(类似于)美国国防部副部长。他讲中美两国的比较,我们可以看,这个图很简单。在2004年的时候美国是一个大球,2014年两国平衡,2024年,中国变成了大球,美国变成了小球。

大家可以想像,如果再过10年,中国如果有10艘航空母舰、有200到500架歼20,有2000枚或5000枚的核导弹,我想中国就是真正崛起了。而且中国的效率很高,这个教授举了个例子,查尔斯河上有座桥,修了十几年到现在都没修好;同样的我一个台湾朋友也给我介绍说,德国有一座桥1970年立项准备修,一直到2001年才把那个桥修好。然而这个教授在课堂上给我们放了一个视频,北京三元桥的维修,我们88个同学可能都太忙了,不知道我们北京维修三元桥花了多长时间维修,有人说一年,有人说几个月,那个教授给我们展现的是48个小时。在美国、欧洲几十年修不好一个桥,在中国比它复杂的多得多的桥48个小时就能修好,这就是未来的中国。

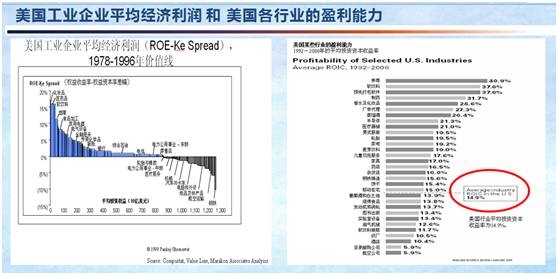

未来所有龙头行业都会有表现如果我们说未来中国的经济发展比美国还好,那么到底哪些行业会受益?

我们把跨度拉长一点,比方说1996年到2006年,总的来说行业,比如像化妆品、医药品、软饮料、烟草,很多人说中国的茅台,靠茅台能强国吗?肯定不会强国的,但中国除了茅台以外,其他的腾讯、华为、阿里巴巴表现都非常出色,在这张表上来看,大家可以看到菲利普莫里斯,生产万宝路香烟的企业,大家可以看看它的走势图,涨了一百多,美国的崛起不仅是苹果、谷歌等等,还有麦当劳、肯德基,我记得我89年在前门旁边第一次吃肯德基的时候感觉很幸福,现在你还感觉很幸福吗?现在不会了。星巴克刚来中国的时候,可能女孩子坐在星巴克里感觉很小资,但现在你觉得坐在茶馆里可能感觉更舒服。

真正崛起是一种全面的崛起,这种崛起,所有的龙头行业都会有表现,在美国是这样的情况,我相信在中国也是一样,只是我们中国有我们传统的文化的东西。比如说海天味业,比方说中国的茅台,他有中国文化习性的东西,总的来说这些行业会有一些比较好的表现。

当然我觉得投资是一个不断学习的过程,我们在2008年金融危机有一个很大的回撤。2009年我看到了这个表时就选了一个行业,就是化妆品。当时化妆品行业就一家公司,上海家化。

中国能突破中等社会陷阱毕竟全世界没有像中国这个国家14亿人把赚钱当信仰

中国能突破中等社会陷阱毕竟全世界没有像中国这个国家14亿人把赚钱当信仰另外,我们说真正决定一个国家、一个民族长期未来的是什么?

真正决定一个国家民族未来的,到底是什么?这个表很重要,有很多的理解,比方很多人理解茅台能不能长久存在,我们说文化的东西,风俗、传统、宗教、文化是很难改变的,其变化频率是一百年到一千年,那我们说中国为什么有未来?不仅仅是茅台这样的一个白酒文化的变迁需要很长的时间,就是中国为什么有未来?这个图我觉得是中国会突破中等收入陷阱,成为发达国家的一个核心点。

我是1992年到深圳的,股票风波刚刚结束,大家看到了这个女孩子吗?我觉得这个女孩子是中国突破中等收入陷阱成为发达国家的秘密,为什么?因为在座有很多女性,如果你走在街上一个男士突然从后面抱住你,你可能马上打一个巴掌然后报警,但这个女孩子为什么会这样?她抱着别人,别人也紧紧抱住她,为了赚钱。

可以这么说,全世界没有一个国家、一个民族像中国这样,14亿的人这么多人把挣钱当信仰。中国人没有真正的信仰,但赚钱是我们这个民族的信仰,这种东西潜藏于几千年的风俗、习惯、传统宗教文化之中。你可以看,在中国历史上战争很频繁,每隔几十年、一百年、三百年改朝换代,换代以后砸个稀八碎烂。但是只要有个几十年的太平岁月,我们中国就会又集聚很强大的财富。

比方说改革开放现在是39年,中国马上将超越美国成为全世界最大的经济体。可以这样说,如果我们真的可以稳定发展到100年能有更长远的岁月,中国人创造的财富是非常巨大的,所以说在中国做投资和财富管理是一个非常幸运的事。

很多中国人靠错误的理念赚了很多钱但我每一次投机都失败但是在一个长期的,我们说一个上升的经济体当中,这个市场本身也是波澜起伏的。比方说摩根时代做空美国会破产,像巴菲特也是1956年开始做投资,曾经经历过越战,美国滞涨时期18年只涨了一个点等等的岁月,所以做投资比较悲惨。我从业25年,每隔几年都有一次跌幅超过50%,而且可能持续3-5年的情况。

我们说中国改革开放39年,很多人是用错误的理念赚了很多钱,比如说房地产公司的老板,为什么中国首富是许家印和王健林,我们可以这样说,在中国改革开放39年当中,房地产市场从来没有像我们做股票市场这样,房价跌过50%、地价跌过20%、30%,而且持续3-5年的情况。如果有一次,比方说2008年,如果房价跌50%,地价跌20%、30%,如果持续到2013年,我估计许家印会破产,王健林会破产。但我们做股票的经常经历这种情况。刚刚过去的2015年,跌50%而且低迷到现在,所以做投资风控是非常重要的事情,需要不断认清现实,包括我们也在不断学习进步。

当然有一种办法是能穿越这种变化的。比方说,像我今年十一期间在伦敦,正好碰到了曹德旺先生,我们说如果选择好企业,在93年顶部你买入福耀玻璃的话大概是43倍的回报;如果很幸运买到底部的话,是167倍;如果更有洞察力的话,比方说买到云南白药的话,哪怕最高点是146倍,最低点是570倍。

为什么有人炒股赚了100倍还跳楼自杀了?因为只买了100股,辜负了这个时代

为什么有人炒股赚了100倍还跳楼自杀了?因为只买了100股,辜负了这个时代

这个公司就是网易。我在一本书上看到一个案例,说一个投资人在一个股票上赚了一百倍,然后很郁闷地跳楼自杀了。比方说你买了网易赚了一百倍,很郁闷地跳楼自杀了。为什么?因为你只买了100股,就辜负了这个时代。我比这个人还惨,我连100股都没买。

我个人认为投资是比谁看得远、看的准、敢重仓、能坚持。实际上我在2001年的时候就大概率认为互联网行业会成为一个主流的行业,所以在2001年的时候我动员了一个朋友拿100万美金去买三个公司,搜狐、网易、新浪,赌一个行业,三个公司有一家胜出就赢了。钱打到了美林证券,美林证券的客户经理告诫我的朋友千万别买这三个公司,这三个公司会破产。我那个客户一听,害怕就没买那三个公司。但段永平先生买了200万美金,赚了200倍,4亿美金。这很多了吧?但他也很遗憾,如果不卖,现在就变成52亿美金了。

投资最难的事情是以更高的价位买以前卖掉的股票那我们说投资难在哪里?比方说我这100万的美金,如果买了网易,如果稍微有一个噪音或其他的影响、一个危机,10块卖掉了,赚了9倍卖掉了,如果我准备跌了再买回来,但这个公司没跌,反而涨到12块钱、15块钱、20块钱,从此以后这个公司跟你没有关系了。

深圳有一帮非常出色的投资人,我觉得他们是真正深度

价值投资者,他们常把所有的钱买入一个企业,而且是大钱,不是买一百股,是把自己所有的身价拿来买一只股票,这是真正的价值投资者。即便是这种人,对企业研究很深很透,遇到这个问题也是很难处理的,这是对人性的考验。就是我卖了一支股票,再用更高的价位买过来,这是非常难的,哪怕是经过很长期的时间锤炼都是很难的。

人要战胜阿尔法狗还是得靠分析企业但我们说你怎样才能赚到10倍、100倍、2000倍等等,哪一个投资体系才能赚到这个钱?比方说未来投资体系的变化我个人认为是两种,一个是量化,我认为量化未来基本是阿尔法狗、苹果狗、谷歌狗等等,这些狗与狗之间的较量。比方说我以前一个同事,师从美国一个诺贝尔奖获得者,他们目前也在做投资,她告诉我他们从来没有输过,而且只接亿元美金以上的客户。你想,你怎么跟诺贝尔奖获得的团队去拼?

还有一种,我买了网易,不动行不行?而钱会往有眼光的人手里集中,谁更有智慧这个钱就会往他这集中,阿尔法狗会加速你对企业洞察的实现。比方说过去你用十几年实现了2600倍,他可能会用十年的时间加速,因为机器可以让人看得更远。

未来真正能够长存的、能够战胜所谓的阿尔法狗等等这些是靠什么?还是靠分析企业。

比方说你怎么理解网易的商业模式。比方说像过去愤怒的小鸟,还有全世界找精灵的游戏,现在没人玩了。但是像网易三款主要的游戏,持续玩了十几年还在增长。大家玩王者荣耀,如果这款游戏能持续10年、20年大家还在玩,对公司的贡献就会从一个一次性项目变成一个能够长期贡献现金流,这个公司的估值方式就会变。另外在所有的细分领域他都是排第一、第二的,所以这些东西才会让一个公司赚到这么多的钱。

所以在我们的价值体系、思考当中,我们认为只有从企业出发,本身才能赚到钱,所以这也是我们东方港湾成立以来一直在学习的东西。

为什么在2015年股灾发生时曾卖出90%的茅台以前伤的太重,我们是管理基金的作为学习巴菲特的价值投资者,无论碰到2008年的经济危机还是2012年、2013年白酒行业危机,我们一股茅台都没有卖出过,反而在买进。但这两次的教训太惨痛了,2007年时我们管理的规模是32亿左右,但到2008年时变成8个亿了,有亏的有赎回的;还有2012年、2013年茅台跌了60%多,为什么那两年我们是2%、3%的回撤,因为我们买的其他的股票弥补了茅台的损失,但这两次的教训实在太深刻了,

在2015年危机没有发生的时候,2015年6月初我在达晨创投基金年会上有一个发言:“

A股可能会经历一次类似1987年的股灾”,在面临可能碰到系统性风险的时候我们把其他的股票都卖掉,就留了茅台和平安,但危机真正发生的时候我们把平安全卖掉,茅台卖了90%,很多人质疑我们、骂我们。但其实我们管理基金和巴菲特的商业模式是完全不一样的,或者说差异很大。比方说你的基金是0.8元止损的,如果击穿0.8元,那股价再起来就跟你没关系,因为已经把你清盘了。

另外,做投资、做基金的,如果你有一个很大的回撤,例如60%,你想弥补这个非常困难,需要很长的时间来弥补。

投机不是这次死就是下次死早晚得死反正我自己的总结是很多人投机是能赚钱的,但我每次投机都失败,屡试不爽。而只要从企业出发一般是没问题的。我刚才说了,很多人是靠错误的理念赚了很多钱,包括房地产,像我们股票也是一样,可能如果你觉得A股是政策市的话,那2015年你会输的很惨,比方说在第一轮下挫的时间里,当时中国政府出了很多利好,我有一个老同事给我打电话,说这是我们这个年龄的人最后一次发大财的机会了。他5000点已经跑了,如果你认为政策很重要,跑了以后你会不会买进去?他4个亿买进去了,还融资两倍8个亿。就没了。

好在他给了他太太2000万私房钱,在座的男士,如果想从事这个行业,一定要给老婆多点私房钱,至少留一半,这样至少还有东山再起的机会。但人是很难改。他什么时候输光的?那就是熔断的时候,他跟他太太要回2000万的私房钱,1比6的杆杆又进去了,然后又没了。所以说各位女士,以后你先生给你私房钱,你一定要守住,不要都给,至少给一半,开个玩笑。

我个人从业了25年,各路英雄好汉都见过但真正能够长存的,就像芒格93岁了,巴菲特现在88岁。唯一能够90岁、100岁还能干的都是从企业出发的。你去投机的话,反正不是这次死就是下次死,早晚得死。

我是这么看茅台的另外我跟大家分享两个公司,因为我们公司是自下而上的风格,我们到底是怎么去思考企业的。

比方像茅台,他的商业模式很简单,我刚才说了,改变文化很困难,需要百年至千年。中国只要白酒文化不变,赤水河的水还在流淌,当地糯米高粱还在生长,水和粮食酿造,毛利率90%-92%,净利率50%。而且你知道这个东西很赚钱,想仿造就会把你抓起来。她比金山还值钱,永不枯竭的金山。茅台在历史上只有两次市值比库存价值低的,一次是2003、04年的时候,库存酒的价值200亿,市值112亿;另一次2012年、2013年的白酒危机的时候。

很多人说茅台腐败等等,如果你基于一个错误的价值观你是不可能长期持有的,茅台的供不应求根本原因是中国的富强,中产阶层的崛起!你只有基于正确的价值观才能长期坚持。茅台这一家公司是非常简单的公司,我是这么认为的。目前茅台处于戴维斯双击阶段。所谓戴维斯双击,一个是量的增长,一个是价格的提升。如果它今年的销量是2.68万吨,那么它未来提高到8万吨的话,那就还有3倍空间,如果出厂价819到1650,那就还有1倍空间,二三得六。如果今年茅台的净利润为250亿,那乘以6就是1500亿净利润,哪怕只有10倍PE,就是1.5万亿市值;20倍PE就3万亿,30倍就是4.5万亿了。

另外大家可以看,1951年一瓶茅台是1块2毛8,现在是819元,但如果拍卖一瓶1951年的茅台酒大概是200万。所以说茅台理论上来说是一个非常值钱的一家公司。另外,一个好的企业是需要不断挖掘的,是会创造需求的,如年份酒、生肖酒、还有未来的百家姓酒。

什么是好的企业?茅台就是这种伟大的企业。我们说这么一个伟大的企业,你想赚钱吗?比如说你2004年投资1个亿,现在是100亿,但你要知道,我们2007年正好发了一个基金,持有茅台很重的仓位,你买了一个基金什么时候能赚钱?8年9年这个时候才能赚钱。我们的基金赚了一倍,而茅台中间两次跌了60%多,你说一个人给你一笔钱,差不多八年、十年没有赚钱,最后赚了1倍,投资是非常难的。哪怕是中国最好的公司,如果你的投资不恰当确确实实也是有很大的风险。所以巴菲特的伟大不在于2007年拥有了那么多的财富,而是在于他很年轻的时候想明白了许多道理,然后用一生的岁月来坚守,不仅仅是在于他的理念,还有他的资金运作方式,所以这是一个长期积累的过程。

另外这种用“血”的教训换来的一张表,我们在2008年亏了那么多的钱总结了这么一张表,这是真正的干货,这是用几十亿换来的代价。

当时我们犯了一个什么错误?2007年的时候茅台的利润是28亿,到了2013年是150亿,利润增加4倍多;但是他的静态

市盈率却从73倍跌到8.8倍,就是赚了这么多钱,还弥补不了他的市盈率损失。我们说这是茅台,换一个企业呢?你把它代进去就知道它面临多大的风险,隐含的收益是多少。所以说投资是非常难的事情。

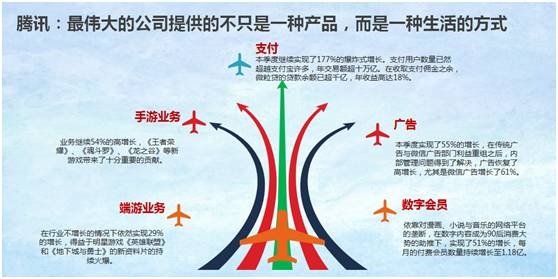

买腾讯一定要站的比马化腾还远因为马化腾一路在卖另外一家企业是腾讯。我觉得马化腾给我们上了一堂很好的金融课。你要跟马化腾称兄道弟经常喝酒的话你能不能在腾讯上赚到大钱?不一定,为什么?据说腾讯上市之后,马化腾的爸爸就把腾讯卖掉了;我有一个朋友在和我吃饭时和我说,他原来买了很多腾讯,他老婆和马化腾的老婆关系很好,马化腾老婆一见到她就说腾讯怎么不好,所以他8000万股很早就卖掉了。

我在2006年的4月份在一个朋友账户里面在12元左右买了70%的腾讯,2001年我错失了网易,对腾讯就没有犹豫了。但我买完了腾讯之后,我朋友去找当时腾讯的COO问他腾讯怎么样,COO说没大戏,每年最高只能增长30%,当时这个人有3000万股,如果不卖的话有1.5亿股。

所以说我们投资比的是什么?比谁看的远,看的准,你一定要看的比马化腾还远,因为马化腾一路在卖股票。2008年他在卖,你要是跟马化腾经常喝酒、吃饭,你在买他股票,他在卖;前一段时间他又在卖,卖完又大涨。

所以如果你仰视这些企业家很难赚钱,作为投资人一定要独立思考,你的思想没有禁区,你思考一定是要跟企业家一样的角度甚至比他更高才能赚钱。

如果你认为人类的未来是VR、人工智能、云计算、大数据、无人驾驶等决定的,那么在美国你应该买亚马逊,微软,谷歌等,在中国会买腾讯、阿里巴巴,华为,华为还没有上市。很多人觉得我们在A股买茅台,不知道我在海外买这些股票。

如果中国能够有注册制的话,让中国最好的企业到我们这里,腾讯、网易、好未来等等都在我们这里上市,我们的

创业板会表现的会比美国纳斯达克牛得多得多。所以说,如果投资是从这些企业出发,跟随这个时代出发,我们应该会取得优异成绩!因为时间的原因我就到此结束,谢谢大家。(本文来源:中国基金报)