杰里米 J。 西格尔曾在《

投资者的未来》中阐述了一个重要观点:高股息率

股票具备长期投资价值。后来其构建的 Dow 10 高股息策略在美国股市取得了优异的业绩表现。

该策略是否在A股适用?海通证券分析师荀玉根在2016年的一份研报中曾按相同方法,将沪深 300 成分股为样本分组,并计算下一年的收益。统计发现 2005 年至2016年,高股息率组合年化收益率 25.92% ,高于低股息率组合 16.32% 。与西格尔关于

美股市场的研究结论一致,说明高股息策略在A股也有效。

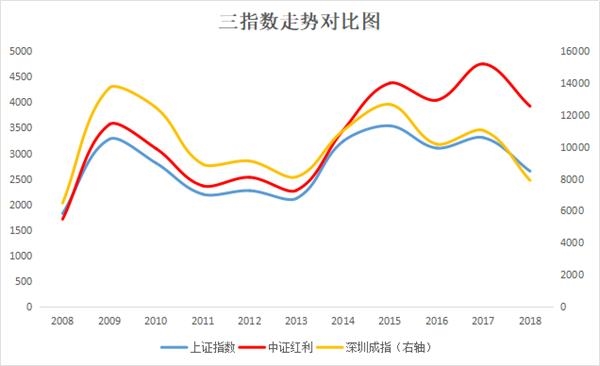

做为验证,也可用中证红利指数(399922)与上证指数、深证指数走势进行对比,该指数可理解为一个高股息个股组合。可发现,A股市场中高股息个股组合确实强于主板指数,

尤其是在2013年后的走势,高股息个股表现强于市场整体水平。

既然验证有效,就开始进行选高股息个股方法的讨论上。

本文重点是如何确定、选择高股息个股。而在选股前,需要定一个基准。一般来说,只要利率高于我国一年期存款利率或者中债国债1年期利率就算高股息。这里咱们取1年期中债国债到期收益率2013年至今的中位数3.06%为基准。目的是提高最后筛选样本的标准,减少最终样本个数。

在选择策略上,个人认为主要有两个方法。

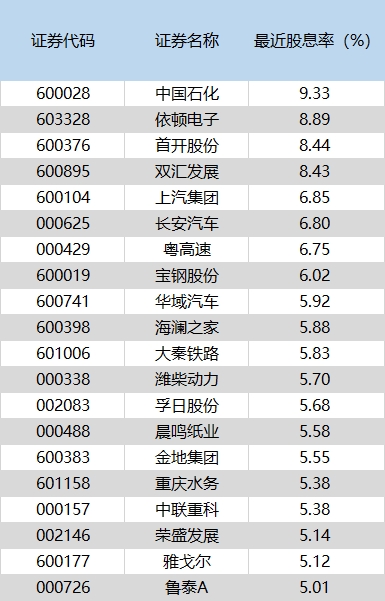

中证红利指数成分股该指数由沪深两市A股中现金股息率高、

分红比较稳定、具有一定规模及流动性的100只股票为成分股编制的。

所以简单点的话,可从这100股中选择股息排行靠前的样本作为关注对象。例如下图中,目前股息率5%以上的高股息个股,一共是有20家。

此方法优势是简单、快捷,且个股爆雷概率不大。

劣势是股息率仅是当前最新情况,不能参考历史水平,未来股息率法判断。

算术平均股息率筛选核心思路就是:平均股息水平、持续、稳定(波动率低)

方法上,首先选取2013年~2017年五个完整财年,求出股息率算术平均值。目的是将此时间段的股息水平确定在一定范围内,作为对目前、未来股息率的参考指标。

为什么从2013年开始?因为政策上有力度的推动上市公司分红时间是在2012年之后,从2013年开始样本数量开始增多。这五年间,沪市分红公司数量从674家上升到1134家;深市从1191家上升到1624家。平均现金分红率方面,沪市深市这5年间都达到了30%以上。此时间段具备统计和筛选价值。

而且,2013年正好处在

熊市尾声、上波

牛市的初期阶段,这5年经历了一个完整涨跌周期,便于对比相应时期的高股息个股于整体市场的表现。

第二步,测算样本股每年股息与平均股息的波动率。

例如下图,虽然该股5年平均股息率为4.44%,但是实际5年股息率与平均水平相比波动很大(波动率为5.17)。所以这类样本,不能维持稳定,应该剔除。

最后,选出与平均股息率相比,波动率在0.51以内个股。见下图,仅供参考:

(文章来源:巨丰投顾)